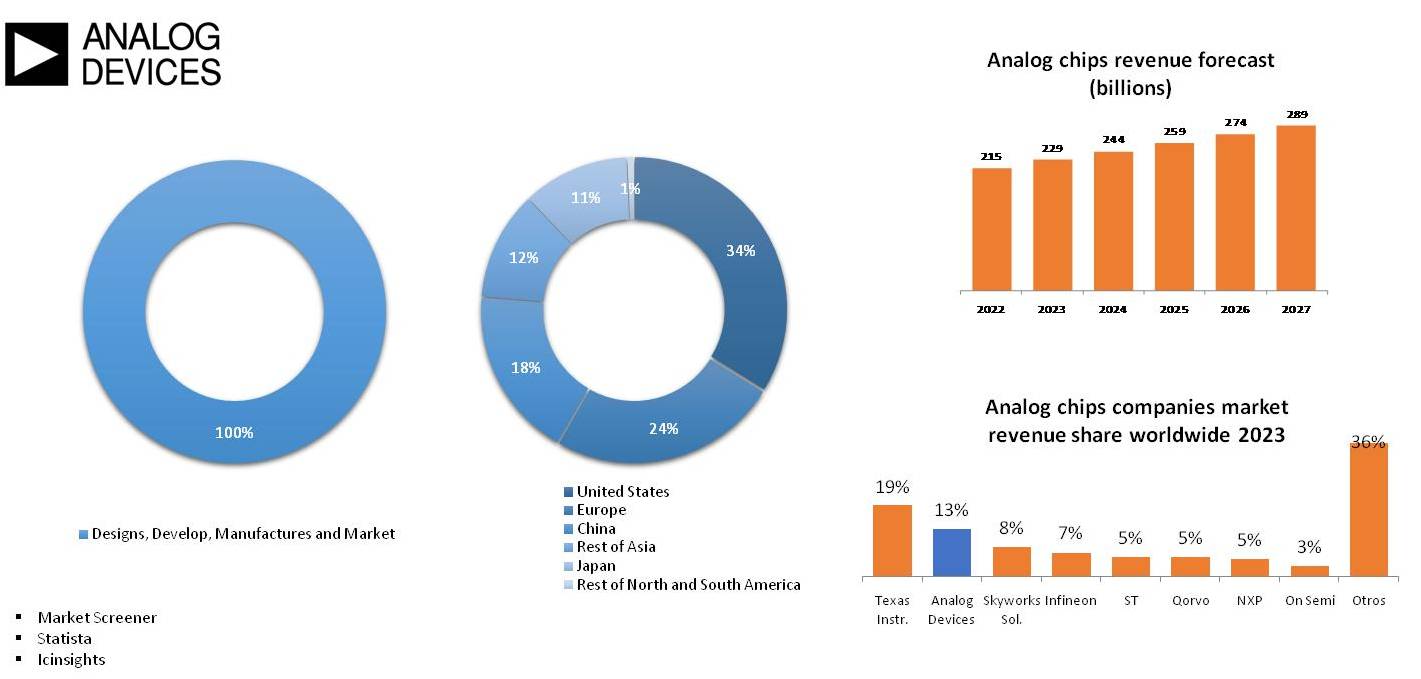

Analog Devices, Inc. está especializada en el diseño, la fabricación y la comercialización de circuitos integrados. La actividad del grupo se organiza en torno a 2 familias de productos:

-

- Circuitos integrados analógicos: convertidores, amplificadores, sistemas MEMS, circuitos integrados de radiofrecuencia, etc.;

- Circuitos integrados digitales.

Las ventas netas se desglosan por mercados entre equipos industriales (53,2%), productos de automoción (20,9%), productos de comunicación (15,7%) y productos de electrónica de consumo (9,9%).

¿Cuál es el Moat de Analog Devices?

-

- Especialización en señal analógica y mixta. ADI se enfoca en circuitos integrados analógicos, convertidores de señal (ADC/DAC) y productos de señal mixta. Este segmento tiene:

-

Ciclos de vida largos (10–20 años)

-

Alta dificultad técnica

-

Barreras de entrada por complejidad de diseño y precisión

-

- Relaciones sólidas y de largo plazo con clientes; Automotriz (ADAS, electrificación), Industrial (automatización, sensores), Salud (equipos de diagnóstico), etc. Estas relaciones se construyen a largo plazo y suelen implicar soluciones personalizadas difíciles de reemplazar.

- Especialización en señal analógica y mixta. ADI se enfoca en circuitos integrados analógicos, convertidores de señal (ADC/DAC) y productos de señal mixta. Este segmento tiene:

-

- Economía de escala con altos márgenes operativos, con ahorros de costes importantes. Sus márgenes brutos rondan el 70%, lo que refleja tanto el valor añadido de sus productos como su poder de fijación de precios.

¿Qué retos afrontará Analog Devices en los próximos años?

Fortalezas

-

-

-

- Liderazgo en Tecnología Analógica: Analog Devices es un líder global en el diseño y fabricación de componentes analógicos y de procesamiento de señales. Su enfoque en soluciones de alta precisión y calidad le otorga una posición dominante, especialmente en sectores como la automoción, la sanidad, las telecomunicaciones y la automatización industrial.

-

Diversificación de Productos y Mercados: ADI tiene un portafolio diversificado de productos que incluye sensores, amplificadores, y soluciones para procesamiento de señales. La compañía también atiende a diversos mercados, lo cual mitiga el riesgo de depender excesivamente de un solo sector y le da estabilidad financiera.

-

Fuerte Capacidad de I+D: Analog Devices invierte significativamente en investigación y desarrollo, lo que le permite mantenerse a la vanguardia en innovación tecnológica y lanzar nuevos productos adaptados a las necesidades emergentes de la industria, como soluciones avanzadas para 5G y el Internet de las Cosas (IoT).

-

-

Debilidades

-

-

-

- Alta Dependencia de Sectores Cíclicos: A pesar de su diversificación, una parte significativa de los ingresos de ADI proviene de mercados cíclicos como el automotriz y el industrial. Esto expone a la empresa a las fluctuaciones de la economía global, afectando la estabilidad de sus ingresos.

-

Costos Elevados de Innovación: La constante inversión en I+D es costosa y puede afectar los márgenes de beneficio, especialmente en un entorno económico desafiante. Si ADI no logra traducir estas inversiones en éxitos comerciales, su rentabilidad podría verse comprometida.

-

-

Oportunidades

-

-

-

- Crecimiento del Internet de las Cosas (IoT) y 5G: El avance de la conectividad 5G y el auge de aplicaciones IoT ofrecen importantes oportunidades de crecimiento para ADI. La necesidad de componentes analógicos y de procesamiento de señales en estos sectores impulsa la demanda de sus productos.

-

Auge de la Electrificación en Automoción: La tendencia hacia los vehículos eléctricos y autónomos aumenta la necesidad de tecnologías analógicas avanzadas para la gestión de energía y sensores. ADI está bien posicionada para aprovechar estas oportunidades gracias a su experiencia en automoción.

-

Mercados Emergentes: La creciente digitalización en mercados emergentes presenta una oportunidad para que ADI expanda su presencia y aumente sus ingresos. Las inversiones en infraestructura tecnológica en estas regiones pueden estimular la demanda de sus productos.

-

-

Amenazas

-

-

-

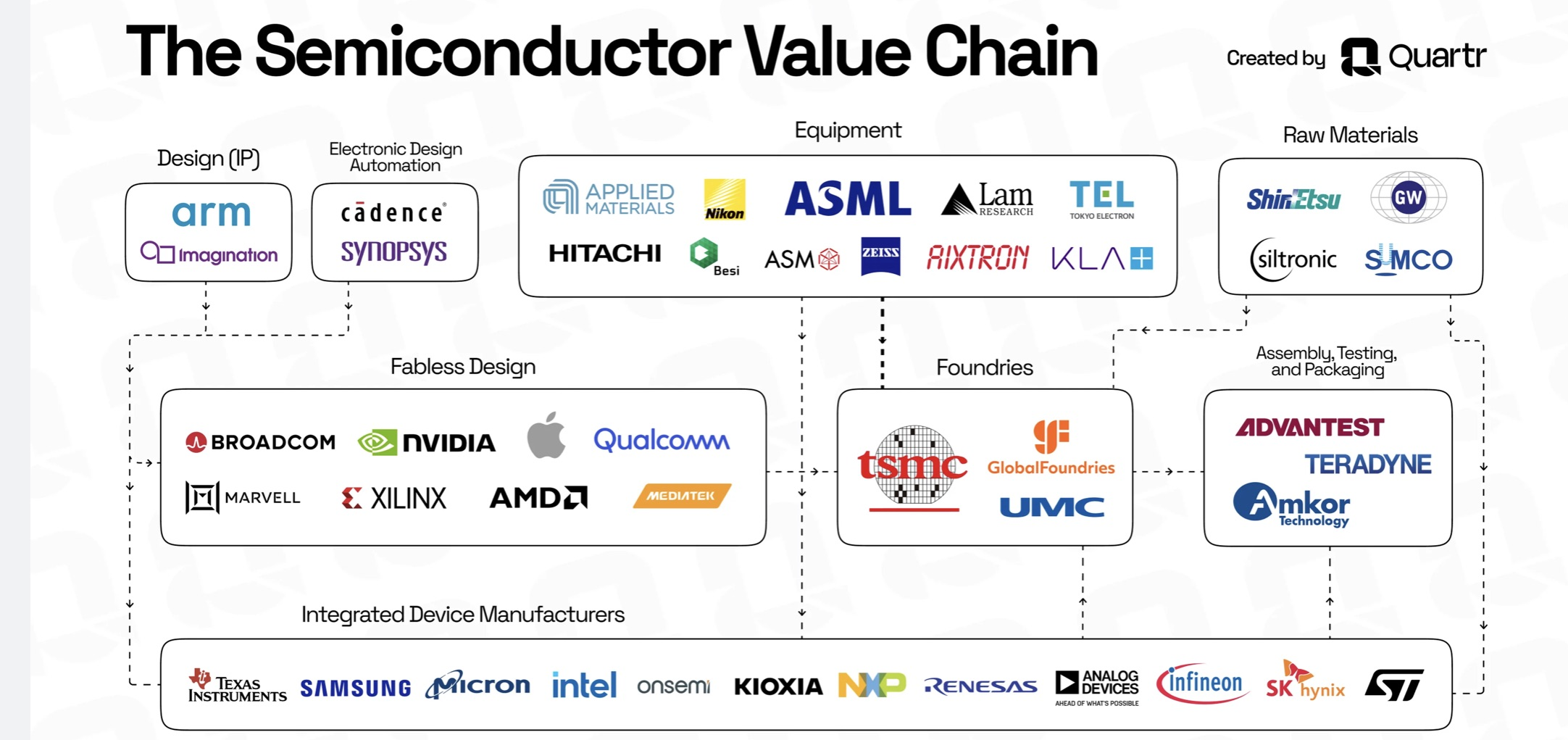

- Riesgos Geopolíticos y de la Cadena de Suministro: Las tensiones comerciales internacionales, especialmente entre Estados Unidos y China, pueden afectar negativamente las operaciones de ADI. Además, las interrupciones en la cadena de suministro global, como las que se vieron durante la pandemia, podrían impactar la capacidad de producción.

-

Avance Rápido de la Tecnología: La industria de semiconductores se caracteriza por cambios tecnológicos rápidos. Si ADI no puede mantenerse al día con las innovaciones o si sus competidores desarrollan tecnologías superiores, podría perder cuota de mercado.

-

Presiones de Precios y Margen: La competencia intensa (Texas Instruments, Infineon, y Maxim Integrated) y la necesidad de mantener precios competitivos podrían reducir los márgenes de beneficio. Además, las políticas regulatorias y la creciente demanda de sostenibilidad pueden generar costos adicionales para la empresa

-

-

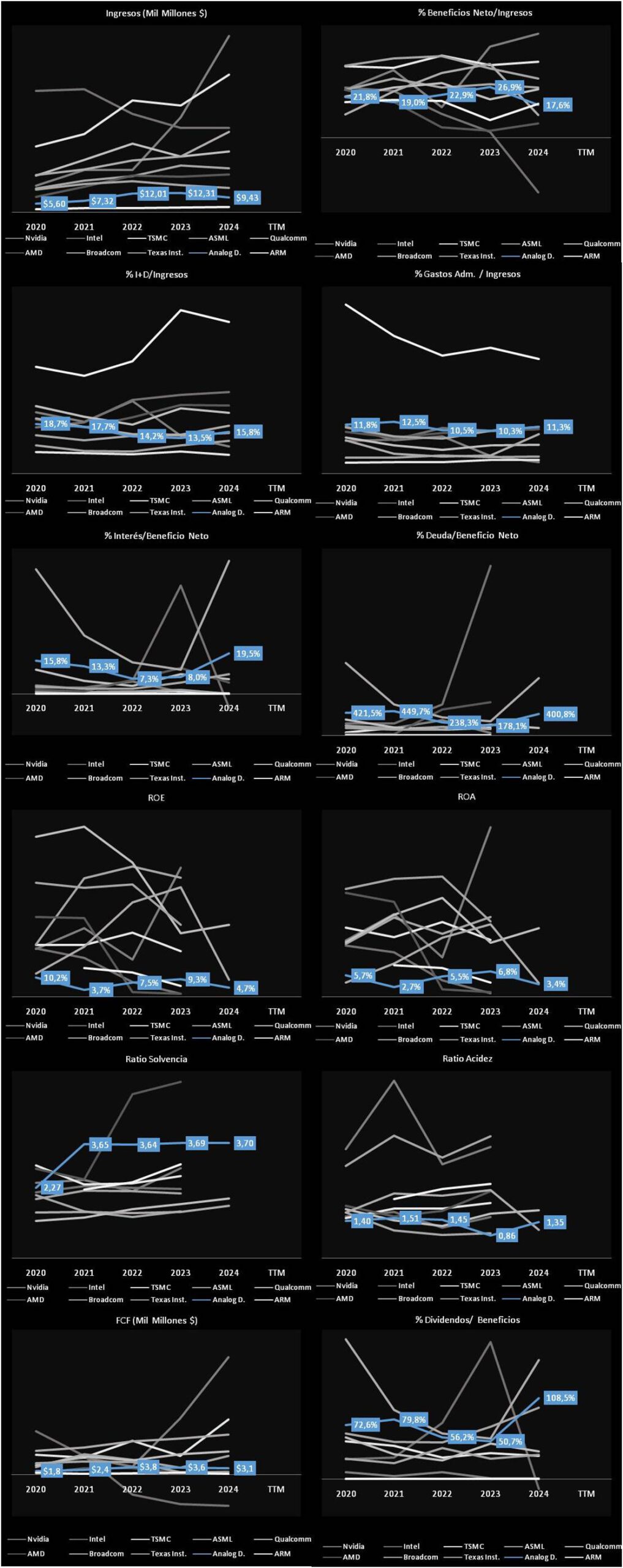

¿Con qué solvencia financiera afrontará Analog Devices estos retos?

Ticker: ADI

Última presentación de resultados de Analog Devices

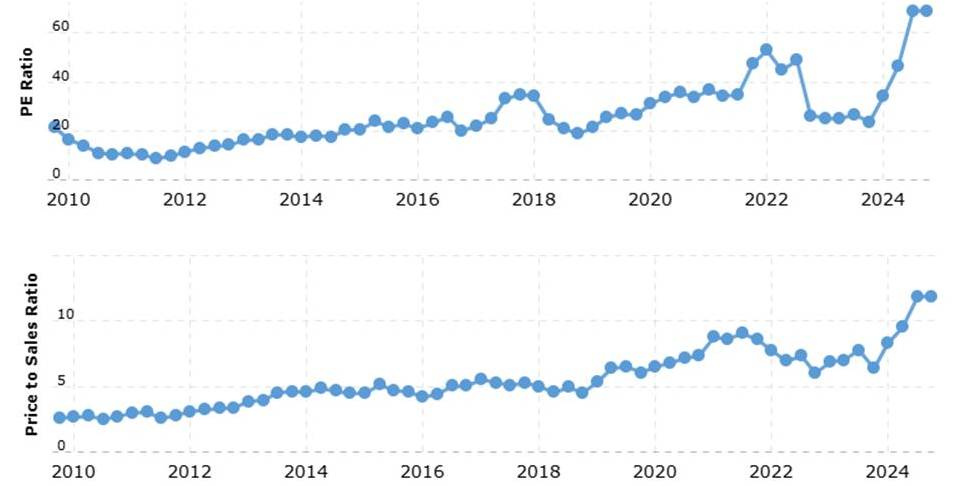

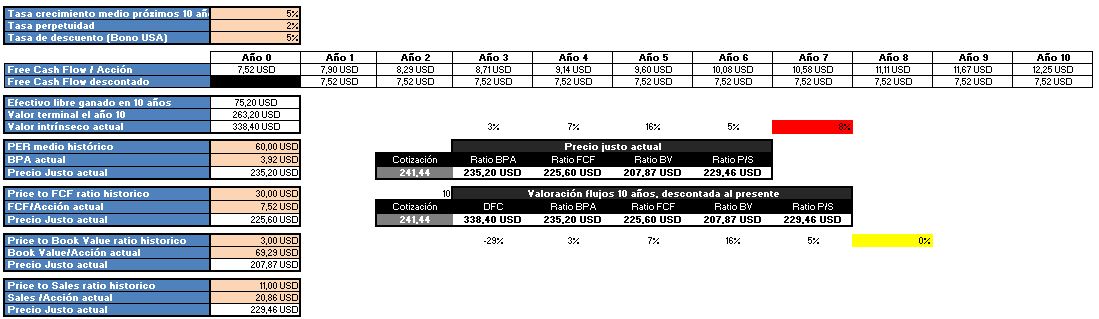

Valoración personal y subjetiva Analog Devices

Este artículo ha sido generado y traducido con el apoyo de AI y revisado por un editor.

Fuentes utilizadas: Marketscreener / Yahoo finance / MacroTrends / Statista / Pexel / Business Presentations

Rodrigo L. Barnes

Consultor de Marketing y Estrategia tecnológica

El blog de rodrigolbarnes.com es una web meramente informativa y en ningún caso supone consejos de inversión. El contenido de esta web y los servicios que se ofrecen no pretenden ser, no son y no pueden considerarse en ningún caso, asesoramiento en materia de inversión ni de ningún otro tipo de asesoramiento financiero, ni pueden servir de base para ningún contrato, compromiso o decisión de ningún tipo. Los datos del blog rodriglbarnes.com pueden estar desactualizados o no ser precisos.